ASSICURAZIONI VITA

Chi ha detto che sono la scelta migliore?

La categoria degli offerenti, definiti dalla legge come “intermediari”, comprende di tutto un po’: agenti, ispettori, dipendenti bancari, organizzazioni piramidali, broker, consulenti. I metodi di vendita non sono sempre cristallini – si va da una discreta pressione psicologica ad un’abile opera di persuasione, fino allo sfruttamento senza remore dei rapporti di amicizia o di parentela. I clienti sono portati in palmo di mano finché non sottoscrivono il contratto, dopodiché le maniere possono cambiare bruscamente. Difficile che un’associazione dei consumatori tessa le lodi di questi prodotti, i quali sembrano avere più difetti che pregi.

Definizione

L’assicurazione sulla vita è un contratto stipulato tra un/a assicurato/a e un’impresa di assicurazioni. L’assicurato si impegna a pagare i premi pattuiti, l’impresa a versargli un capitale o una rendita al verificarsi dell’evento per il quale è prevista la prestazione, vale a dire la morte per le polizze caso morte o la vita per le polizze caso vita. Esiste poi una terza variante, cioè la formula mista, che copre entrambi gli eventi.

Nel caso delle polizze di capitalizzazione, invece, l’impresa assicuratrice eroga una determinata somma alla scadenza del contratto, indipendentemente dall’età dell’assicurato. Il contratto assicurativo si intende stipulato a partire dalla data in cui l’impresa comunica all’assicurato di avere accettato la sua richiesta firmata. In mancanza di questa comunicazione, il contratto si intende stipulato a partire dal momento in cui l’assicurato riceve la polizza inviatagli dall’assicuratore e da questi sottoscritta.

Il termine “polizza vita” designa comunemente svariate tipologie di assicurazioni. Dal punto di vista legale, tuttavia, le assicurazioni sulla vita sono ben distinte ed hanno caratteristiche profondamente diverse. Le tre tipologie principali sono:

• l’assicurazione per il caso di morte

• l’assicurazione per il caso di vita

• le assicurazioni miste.

A queste polizze di base possono aggiungersi prestazioni supplementari, come ad esempio una polizza infortuni. Attenzione: ad ogni prestazione assicurativa corrisponde una parte del premio annuale versato dall’assicurato. Pertanto: maggiore è il numero delle prestazioni incluse nella polizza vita, minore è la quota di premio annuo riservata a ciascuna di esse e quindi anche la relativa copertura assicurativa!

La polizza caso morte

L’impresa assicuratrice si impegna per la durata del contratto a pagare un determinato importo al momento della morte dell’assicurato. Questa polizza è stipulata solitamente a favore dei familiari.

Questa polizza è di due tipi:

• temporanea caso morte: l’impresa assicuratrice è tenuta a pagare in caso di morte dell’assicurato durante il periodo stabilito nel contratto; se l’assicurato muore prima o dopo la durata della copertura, l’impresa non paga alcuna assicurazione;

• assicurazione a vita intera: l’impresa assicuratrice si impegna a pagare alla data del decesso dell’assicurato, in qualunque momento esso avvenga.

La polizza caso vita

L’impresa assicuratrice si impegna a pagare una rendita o un capitale in caso di sopravvivenza dell’assicurato al momento stabilito nel contratto. La rendita può essere erogata fino a quando l’assicurato è in vita oppure per un periodo di tempo convenuto. Attenzione: questa polizza è in fin dei conti nient’altro che una comunissima forma di risparmio e non ha nulla a che vedere con la copertura assicurativa contro un determinato rischio (assicurazione in senso stretto).

Le polizze miste

L’impresa assicuratrice si impegna a pagare una rendita o un capitale sia in caso di sopravvivenza dell’assicurato alla scadenza del contratto, sia in caso di morte prima di tale scadenza. In questa seconda ipotesi, i beneficiari hanno diritto a riscuotere il capitale dall’impresa assicuratrice subito dopo il verificarsi dell’evento luttuoso. Tuttavia si può anche far proseguire il contratto, senza obbligo di pagamento di ulteriori premi, fino alla naturale scadenza e disporre che il capitale venga versato ai beneficiari solo al momento convenuto (scadenza del contratto).

Attenzione: sconsigliamo vivamente le polizze miste e raccomandiamo invece di tenere sempre separata la polizza caso morte (copertura di un rischio) dalla polizza caso vita (forma di risparmio). Questo sistema garantisce maggiore flessibilità, rendimenti più elevati e una migliore copertura assicurativa.

Polizze vita rivalutabili

Nel caso delle assicurazioni rivalutabili, il premio versato viene investito in fondi interni all’impresa (gestioni separate). Il premio può essere unico, annuale o ricorrente. Mentre alcuni di questi contratti prevedono un rendimento minimo garantito, altri comportano una rendita collegata all’andamento dei mercati. Diverse analisi di lungo periodo (v. Il risparmio tradito, di Beppe Scienza, Edizioni Libreria Cortina Torino; v. anche Links) hanno dimostrato che questi prodotti, salvo rare eccezioni, sono estremamente rischiosi e che il rischio grava interamente sulle spalle degli assicurati. Ciò è confermato anche dall’esperienza nell’attività di consulenza assicurativa, da cui emerge che moltissimi prodotti, dopo 20-30 anni di decorrenza, risultano tutt’altro che redditizi.

Molti investitori, alla scadenza del contratto, ricevono una somma di pochissimo superiore all’importo del premio, altri non riescono neppure a recuperare l’intero capitale versato. Ciò si deve da un lato ai costi di gestione, in parte altissimi, che incidono sull’investimento e dall’altro agli scarsi rendimenti realizzabili con questo tipo di operazioni.

Attenzione: all’atto della stipula di una polizza rivalutabile viene fornita all’assicurato una „ipotesi di rendimento finanziario“ che rappresenta, per l’appunto, un dato puramente previsionale sull’andamento del mercato e di certo non una garanzia di rendimento!

Esempio di calcolo del capitale rivalutato dopo un anno di decorrenza del contratto:

|

Capitale iniziale |

100 (assolutamente da non confondere con il premio versato) |

|

Tasso di rendimento della gestione separata |

5% |

|

Aliquota di retrocessione |

80% |

|

Tasso tecnico |

2% |

|

Misura annua di rivalutazione: |

(0,05 x 0,80 - 0,02) / 1,02 = 0,0196 |

|

Capitale o rendita rivalutati: |

100 x (1 + 0,0196) = 101,96 |

Assicurazioni “index linked” e “unit linked”

Le polizze “unit linked”, agganciate a fondi comuni di investimento, hanno un alto contenuto speculativo. Il premio pagato al gestore (banca, SIM o impresa assicuratrice) viene convertito in quote di un fondo di investimento, il quale possiede di norma una componente azionaria più o meno grande. L’assicurato ha la possibilità di trasferire da un fondo a un altro il capitale accumulato; per questa operazione, detta “switch”, l’impresa può chiedere il pagamento di una commissione. Ad ogni modo, il rendimento della polizza è collegato a quello del fondo e il più delle volte non vengono offerte garanzie di rendimento minimo, ma neppure di restituzione dell’intero capitale versato. Il rendimento delle polizze “index linked” dipende dal valore di un indice finanziario o da un altro valore di riferimento.

A meno che l’impresa assicuratrice non fornisca esplicite garanzie, l’intero rischio finanziario, determinato dall’andamento dei mercati azionari, è a carico dell’assicurato e può comportare perdite anche consistenti del premio versato (v. “unit linked”). La sussistenza di rischi finanziari deve essere ben evidenziata nella nota informativa (v. pag. 40) che l’impresa è tenuta per legge a consegnare al/la cliente prima della sottoscrizione del contratto.

Per valutare concretamente un prodotto unit o index linked occorre considerare non solo i caricamenti a copertura delle spese di gestione, ma anche le commissioni eventualmente previste. Caricamenti e commissioni sono trattenuti dall’impresa direttamente dai premi versati, cosa che incide sul valore dell’investimento. Vediamo un esempio: a fronte di un investimento di 1.000 euro, se i caricamenti e le commissioni ammontano a 120 euro, l’importo effettivamente versato nel fondo sarà pari a 880 euro, con conseguente riduzione della sua redditività. Sulla base dei dati disponibili, le commissioni annue oscillano tra lo 0,1 e il 3 %. Spesso le imprese rinunciano al caricamento, ma in compenso applicano commissioni più elevate, o viceversa. Tutti questi costi sono indicati nella nota informativa che deve essere sempre consegnata al/la cliente prima della sottoscrizione di una polizza e che contiene anche un grafico relativo all’andamento del valore del fondo negli ultimi dieci anni.

Opzioni

Alla scadenza del contratto, anziché riscuotere in un’unica soluzione l’intera somma realizzata, l’assicurato può chiedere la conversione del capitale rivalutato in una rendita vitalizia annuale, ossia può farsi liquidare un certo importo a scadenze periodiche.

Attenzione: All’atto della stipulazione del contratto, le imprese non dicono mai su quale base sarà calcolata la prestazione. Spetta dunque al/la cliente informarsi a questo riguardo. Inoltre bisogna chiarire se la rendita è rivalutata annualmente o se, alla morte del beneficiario che ha sottoscritto il contratto, l’impresa continuerà a versare una „rendita certa“ a un’altra persona e per un periodo di tempo prestabilito. Infine esiste anche la possibilità di differire la scadenza del contratto. In questo caso l’impresa di assicurazione trattiene il capitale per un periodo convenuto dietro corresponsione di un tasso d’interesse (indicato nella clausola di rivalutazione del contratto). Talvolta le imprese fanno offerte molto interessanti a questo riguardo.

Attenzione: Conformemente alla circolare ISVAP n. 249 del 19.06.1995, le imprese di assicurazione sono tenute a fornire ogni anno all’assicurato un estratto conto relativo a

• premi versati (al netto delle imposte)

• utili realizzati

• valore del capitale rivalutato.

Offerta buona o cattiva?

Elementi per una prima valutazione

L’offerta di un’assicurazione vita rivalutabile può essere valutata sulla base di vari elementi. Vediamone alcuni:

• aliquota di retrocessione: più è elevata, maggiore sarà la redditività del prodotto riconosciuta all’assicurato;

• tasso tecnico: un tasso tecnico più elevato, a parità di premio pagato, comporta un capitale iniziale superiore, ma anche maggiori profitti e maggiori dividendi nel corso della durata contrattuale;

• condizioni di riscatto: condizioni più restrittive implicano maggiori penalizzazioni qualora si richieda la liquidazione anticipata del capitale;

• tavole di mortalità: per la liquidazione delle assicurazioni temporanee caso morte le imprese ricorrono alle cosiddette tavole di mortalità, contenenti statistiche sulla probabilità del verificarsi dell’evento assicurato. Le cause di decesso sono valutate in maniera assai differenziata, ad esempio si tiene conto se l’assicurato è un fumatore o un non fumatore. Poiché ogni impresa si serve di tavole differenti, è indispensabile chiarire questo punto prima della sottoscrizione del contratto leggendo attentamente la nota informativa e le condizioni di assicurazione e, eventualmente, chiedendo ulteriori spiegazioni all’assicuratore. Si consiglia, come sempre, di confrontare più offerte.

Il premio

Il premio è il prezzo pagato dal contraente per un contratto di assicurazione. Esso corrisponde alla somma del premio puro, dei caricamenti, dei costi per prestazioni accessorie e delle imposte. La modalità di pagamento è stabilita nel contratto: può trattarsi di un premio unico (versato all’inizio del contratto) o di un premio periodico. I premi periodici possono essere di ammontare costante o crescente, a seconda delle condizioni previste nel contratto. Il premio annuo può essere frazionato in più rate. Il frazionamento comporta quasi sempre una maggiorazione dei costi, a volte anche molto onerosa, che deve assolutamente essere chiarita prima della sottoscrizione (v. anche “nota informativa”).

Risoluzione del contratto

Il contraente è tenuto soltanto al pagamento della prima annualità di premio. Se sospende il versamento dei premi successivi, il contratto si estingue di diritto e i premi già corrisposti restano acquisiti all’impresa assicuratrice, salvo che sussistano le condizioni per il riscatto dell’assicurazione o per la riduzione della somma assicurata (art. 1924 codice civile). I premi pagati che restano acquisiti all’impresa assicuratrice possono essere riscossi alla scadenza del contratto. Il riscatto anticipato dell’assicurazione, invece, implica penali generalmente molto elevate a carico del contraente. Perciò questa decisione va ponderata con molta attenzione e solo dopo averne parlato con un consulente indipendente.

Lo sapevate che?

La nota informativa è lo strumento impiegato dall’impresa assicuratrice per comunicare tutte le informazioni utili a fare piena chiarezza sulle caratteristiche del prodotto assicurativo. Conformemente alle disposizioni dell’ISVAP deve essere redatta sia per le polizze rivalutabili sia per le polizze index e unit linked. L’impresa è tenuta a consegnarla al cliente prima della sottoscrizione del contratto. La nota informativa è accompagnata da un progetto esemplificativo che contenga indicazioni dettagliate sul possibile sviluppo del capitale assicurato (rendita) e dei premi nel corso della durata contrattuale; qualora si tratti di un prodotto a rischio, il progetto deve evidenziare la possibilità di perdite. Il tasso di rendimento annuo ipotizzato attualmente è pari al 4,5 %. Il progetto esemplificativo, essendo basato su ipotesi di rendimento, non costituisce un vincolo per l’impresa assicuratrice. Importante: leggete MOLTO bene la nota informativa prima di sottoscrivere la proposta di assicurazione; chiedete tutti i chiarimenti necessari, ponete domande all’assicuratore e, se necessario, rivolgetevi al CTCU per una consulenza!

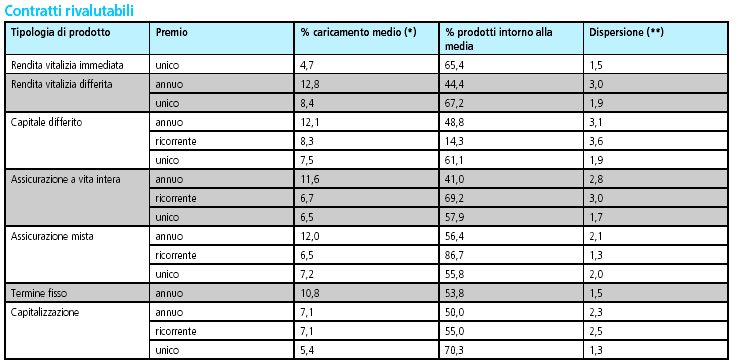

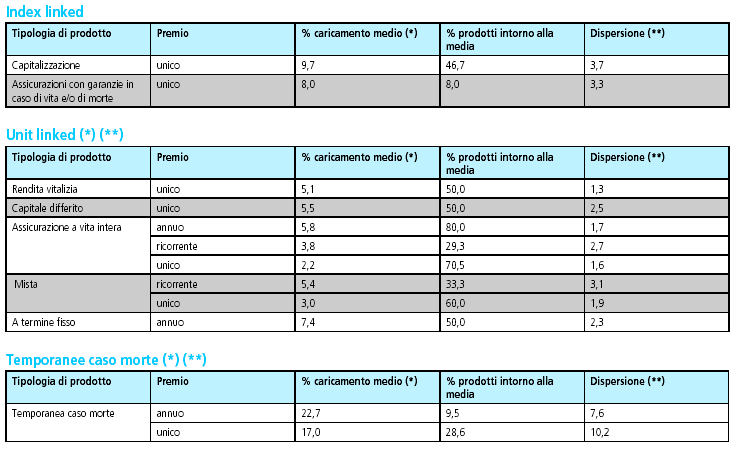

Dati e statistiche

I dati comparativi contenuti nelle seguenti tabelle evidenziano che i livelli di caricamento per le assicurazioni a premi unici sono in genere meno elevati rispetto a quelli dei prodotti a premi annui. Le assicurazioni temporanee caso morte, invece, implicano dei costi fissi che fanno lievitare i livelli di caricamento. Ciò significa però anche che l’incidenza dei caricamenti diminuisce proporzionalmente all’aumentare del premio.

(*) Il dato riportato è riferito alla media semplice dei caricamenti.

(**) Un maggiore livello di dispersione indica la presenza sul mercato di prodotti con caricamenti che si discostano notevolmente dal valore medio.

Fonte: ISVAP

Articolo pubblicato su

konsuma – Guida alla previdenza privata

edita dal Centro Tutela Consumatori Utenti

Agosto 2005